Le Time to Value

Avec l’inflation, la hausse des taux d’intérêt, la diminution de l’accès au capital et la crainte d’une récession, les dirigeantes et dirigeants d’organisations ont de bonnes raisons d’investir très prudemment. Il est même justifié de repousser quelques investissements et de travailler à réduire les coûts dans certains domaines afin de conserver une saine gestion financière.

Selon une étude de la firme de recherche Gartner, voilà qu’à travers toute cette turbulence, les investissements en TI, notamment dans la modernisation d’applications de gestion, la science de la donnée et la cybersécurité, devraient continuer de croitre à un rythme de 5 % par année jusqu’en 2025. Malgré cela, les gestionnaires TI n’ont jamais eu autant de pression. Le message des dirigeantes et dirigeants qui accompagne cette tendance est clair : oui, nous continuons d’investir, mais nous voulons revoir rapidement la couleur de cet argent : «Show [us] the money! »

Ainsi, pour la personne responsable des TI qui planifie un budget en lien avec la prochaine année, la notion de time to value, c’est-à-dire le temps nécessaire pour ressentir les bénéfices d’un investissement, devient un critère de décision déterminant.

Cela dit, pour établir cette temporalité, encore faut-il s’aligner sur ce que signifie la notion de valeur. Qu’est-ce que c’est, concrètement? Est-ce que la définition est la même pour l’ensemble des parties prenantes? Ces questions sous-jacentes sont aussi importantes.

La notion de valeur

En affaires, lorsque l’on pense à la notion de valeur, on fait inévitablement référence au rendement financier. Cette forme de valeur est la plupart du temps calculée grâce au ROI; le fameux retour sur investissement. Ce modèle considère les bénéfices nets divisés par l’investissement initial. C’est tangible, concret et direct et, surtout, arrimé avec les attentes de rendement d’un groupe précis : l’actionnariat de l’organisation.

Dans un monde aussi complexe et turbulent où les attentes des parties prenantes, au-delà des actionnaires, sont souvent contradictoires, voire conflictuelles, est-ce que ce modèle tient toujours? Certains experts s’entendent pour dire que non. Les gestionnaires utilisant uniquement ce modèle ratent des opportunités d’investissement qui amènent de la valeur ajoutée et contribuent à la pérennité de l’organisation. En passant à côté de ces occasions, ces derniers peuvent aussi créer du mécontentement chez certaines parties prenantes et nuire à la réputation de l’organisation.

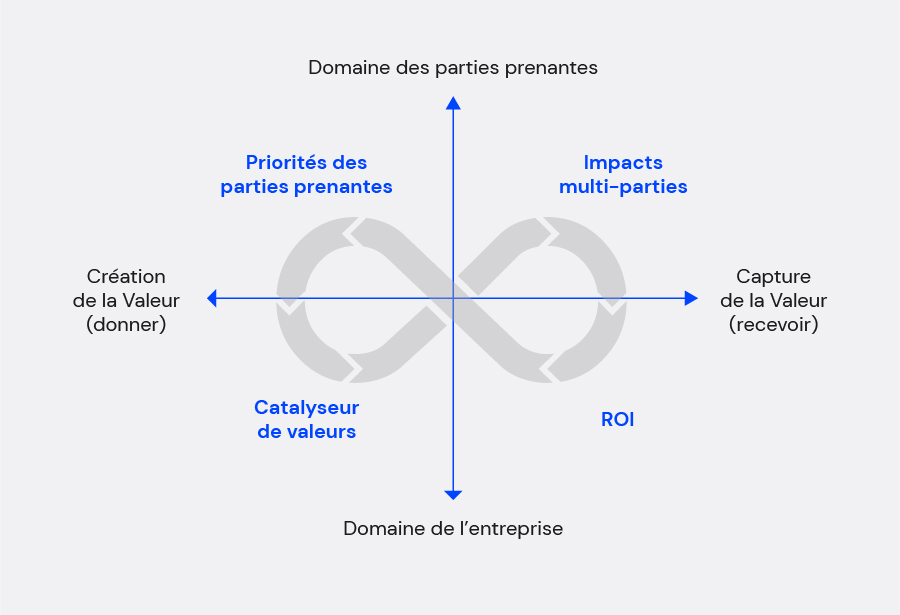

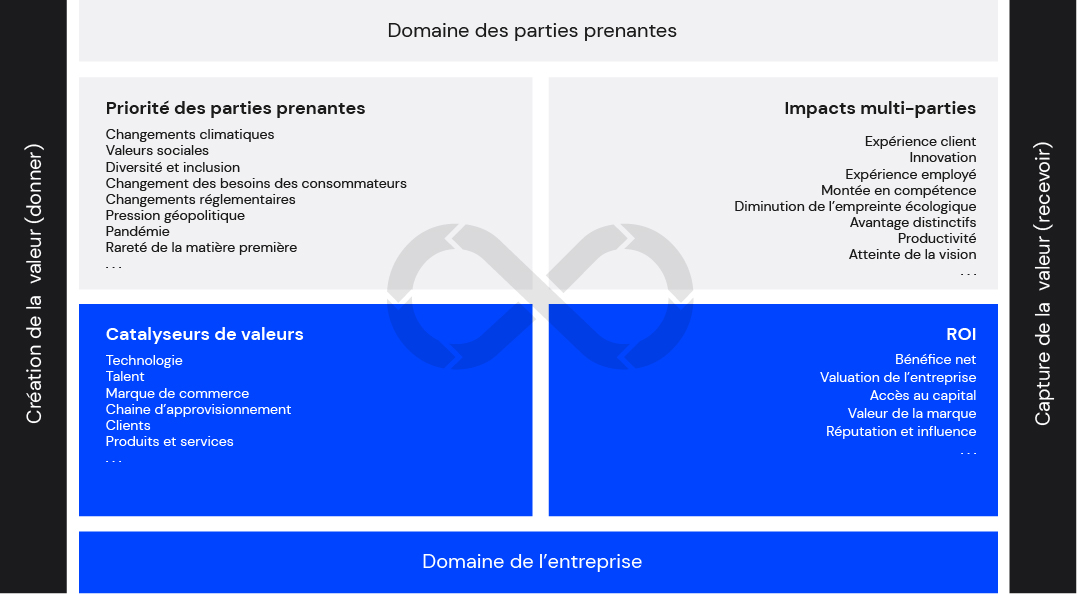

Ces raisons expliquent pourquoi de nombreux experts considèrent dorénavant la notion de valeur sur quatre axes, incluant le bénéfice des actionnaires. En ce qui a trait aux trois autres axes, il faut se déprogrammer afin de bien les comprendre et les intégrer à nos processus décisionnels. Ils supposent, entre autres, que la notion de valeur n’est pas que monétaire… du moins, pas dans l’immédiat!

Premier fait marquant de ce modèle : la notion de valeur (axe des X) est divisée en deux. Elle peut être créée et capturée. Elle peut aussi avoir des effets positifs auprès de plusieurs parties prenantes : entreprise, actionnaires, employés, société et citoyens, mais aussi pour l’entreprise et l’actionnariat uniquement (axe des Y). En d’autres mots, certains investissements peuvent servir à créer de la valeur qui ne bénéficie pas directement aux actionnaires à court terme.

Deuxième élément pertinent du modèle : l’intégration d’une notion de temps. Dans le monde actuel où la majorité des organisations n’ont pas un budget illimité à investir en TI, à un moment précis dans le temps, chaque cadran est en conflit l’un avec l’autre. En effet, un seul investissement ne peut pas à la fois créer de la valeur et en capturer sous forme de ROI pour l’actionnaire. Cependant, ce modèle met en lumière la notion de boomerang : vue à travers le temps, un investissement en création de valeur finira par générer du rendement.

Voici quelques exemples de valeurs qui peuvent être créées à travers les différents types d’investissement.

Ainsi, ce modèle offre la possibilité de choisir une définition de la valeur pour un investissement donné et l’aspect de temporalité permet, quant à lui, de tracer un « chemin » de la création vers la capture de la valeur par l’actionnaire.

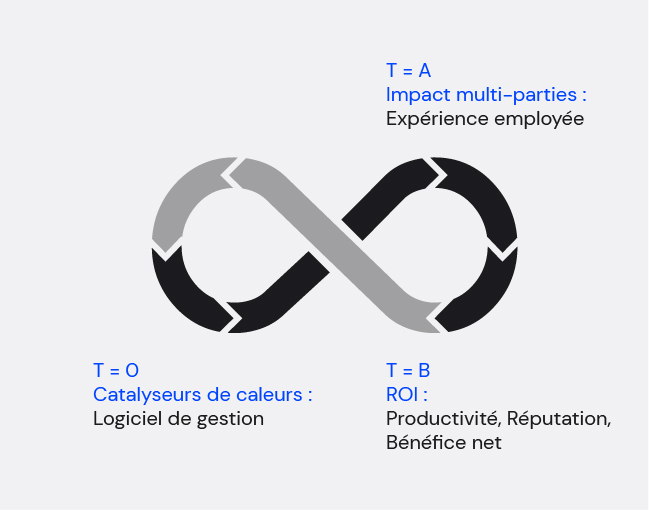

« Time to value » : un exemple concret

Dans un contexte de pénurie de main-d’œuvre, repousser des investissements en TI (un catalyseur de valeurs) peut mener à une diminution de la rétention des employés et à des enjeux d’embauche (impacts multi-parties). Cela ne se calcule pas immédiatement dans un ROI. En réalité, ne pas investir dans un projet TI dégage une marge d’exploitation plus élevée, augmentant directement les bénéfices nets de l’organisation et donc, de l’actionnaire. Cependant, l’impact se fait seulement sentir durant les années suivantes.

Pour une équipe de gestion, il suffit de peu d’analyse pour conclure que les attentes des employés (l’implantation d’un logiciel de gestion efficace durant la prochaine année) et des actionnaires (un bénéfice net supérieur durant la prochaine année) ne sont pas aligneés. Elles sont même conflictuelles. Pourtant, si cette équipe revoit son modèle de calcul de la valeur et intègre dans les discussions la notion de « time to value », il y a moyen de décaler les recherches de valeurs des deux parties prenantes afin de les aligner parfaitement. En effet, l’implantation d’un meilleur logiciel de gestion cette année augmentera le rendement de l’année suivante.

Pour le gestionnaire TI qui doit défendre son investissement, surtout durant une période de turbulence économique, une démonstration basée sur ce modèle aider à avoir les bons arguments. Un catalyseur de valeurs amène des effets positifs sur l’expérience des employés durant la période financière en cours. Cela se capture en ROI à la période suivante. La bonne nouvelle : il existe une panoplie d’études permettant de bâtir cet argumentaire attrayant et surtout, d’estimer le temps nécessaire pour passer de la création à la capture de la valeur..

En conclusion, le ROI n’est plus la seule mesure de la valeur d’un investissement. Il est impératif que les dirigeantes et dirigeants choisissent des modèles plus englobants et surtout, qui offrent une notion de temporalité. Il est aussi primordial que les gestionnaires TI, ou tout autre gestionnaire ayant des projets d’investissement réussissent à faire la démonstration que sur une période plus longue, leurs investissements sont alignés avec les attentes de toutes les parties prenantes.

Cet article s’insère dans une série d’articles portant sur les grandes questions des CIO. Pour recevoir nos prochains articles à ce sujet ou pour lire les articles déjà au dossier, rendez-vous sur logient.com. Restez à l’affût des dernières tendances du domaine en vous abonnant à nos comptes LinkedIn et Facebook.

Source : Salam, R & Al. (2022), The Gartner Enterprise Value Equation: It’s Time to

Rethink Outdated Enterprise Value Formulas. Gartner, ID G00770206.

Fil d’actualités